経営においてサステナビリティを評価する考えがスタンダードになってきている今、「環境(Environment)」「社会(Social)」「ガバナンス(Governance)」の要素を取り入れたESG経営があらゆる企業に求められています。

それに伴い、企業のESGへの対応が企業価値に与える影響はますます大きくなっています。

サステナブルファイナンスを展開する株式会社SDGインパクトジャパン(以下、SIJ)は、投資先企業との対話を通じた社会的インパクトの創出にフォーカスしたESGエンゲージメント戦略ファンド「NextGen ESG Japan Fund」への投資助言を行っています。

ESGエンゲージメントを用いたファンド運用における戦略やアプローチとは。同ファンドにて企業のESG調査・分析やエンゲージメントを担当する堀江磨紀子さんと鈴木早紀さんに聞きました。

エンゲージメントを通じて「変化」に伴走するNextGen ESG Japan戦略

NextGen ESG Japan Fundとは、どのようなファンドなのでしょうか。

堀江

一般的なファンドのように投資先企業の経済的な価値やパフォーマンスの追求だけでなく、サステナビリティのインパクト実現も目指す投資戦略です。

日本の上場中小型株式を中心に、現在は約30社に投資しています。

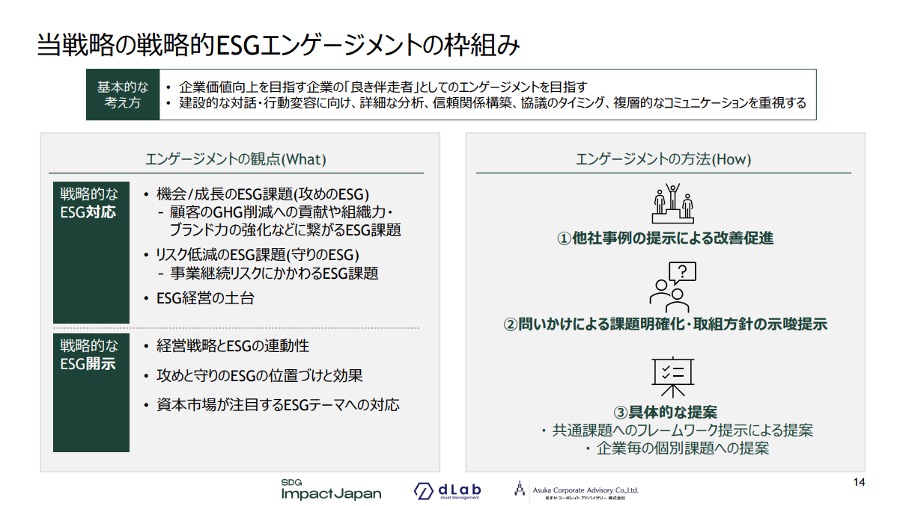

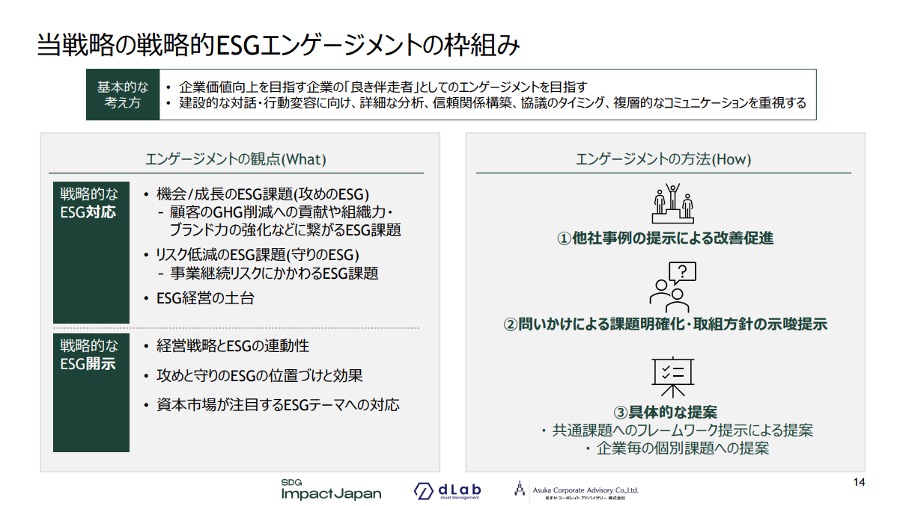

当戦略では、ESGの推進と企業価値の向上の2つの視点を統合的に捉え、企業の本質的な経営課題を特定します。

その上で、特定した重点課題に対して、ESGエンゲージメント(建設的対話)を通じて、投資期間(3~5年)にわたり継続的な改善を支援・促進する伴走型のアプローチを採用しています。

堀江

ESGファンドと一口に言っても、方針はさまざまです。

優れたESGの取り組みをしている企業に投資するファンドがある一方、私たちは株式投資において重要な観点の一つである「変化」に期待して投資している点が大きな特徴です。

当戦略は、企業のESGの取り組みにおける改善を引き出し、変化によって企業価値を向上させることを非常に大切にしています。

戦略実現に向けて、ESGおよび財務の両面から企業を分析し、サステナビリティに関する取り組みや開示に改善の余地が大きい企業を選定しています。

そして、将来のキャッシュ・フローの拡大に資することを重視しつつ、優先的に対応すべきESG課題を特定し、四半期ごとに投資先企業とのエンゲージメントを実施しています。

また、財務面にとどまらず、多角的な視点から問いを立て、対話テーマを提示しています。

IR部門のみならず、研究開発・人事・マーケティング等の各機能部門へも対話の範囲を広げており、執行役員をはじめとする意思決定権を有する方々を巻き込んだ議論を展開しています。

ESGを起点としながら、企業理解を一層深め、より実効性の高い提案につなげられている点は、当社の大きな強みの一つであると考えています。

成果と信頼につながるエンゲージメントの手法とは

NextGen ESG Japan Fundにおけるエンゲージメントの目的や手法を教えてください。

堀江

我々が主に中小型株をターゲットにしている背景の一つは、ESG推進による企業価値改善余地が相対的に大きいと判断しているからです。

例えば、ESGの重要性については経営陣も一定の理解を示しているものの、実際には財務面での改善に優先的に取り組む傾向が見られる、社内にESGに関する十分な知見を有する人材や体制が整っていない、といった課題が存在します。

こうした状況においては、取り組みの必要性を認識しながらも、リソースやキャパシティの制約から具体的なアクションに至っていないケースも多く見受けられます。

私たちは、こうしたギャップをエンゲージメントを通じて着実に埋めていくことが、結果として企業の中長期的な企業価値向上、ひいては株価の上昇に繋がると考え、取り組みを進めています。

鈴木

当戦略では、将来のキャッシュフローの最大化や、企業価値の向上に寄与するためのESGの課題や取り組みを投資家目線で織り込んで提案し、丁寧に対話を重ねています。

その中で具体的には3つの取り組みをしています。

①他社事例の提示による改善促進

②問いかけによる課題明確化・取組方針の示唆提示

③具体的な提案

SIJ提供

SIJ提供

NextGen ESG Japan Fundの核であるエンゲージメントにおいて、何を大切にしていますか?

堀江

当たり前のことではあるのですが、まずは対話する企業の理解に最善を尽くすことです。

現在の経営環境、事業戦略、そして実行中の施策を的確に把握することが、実効性のある提案へとつなげるための重要な起点であると考えています。

その上で、企業価値向上に貢献するであろうESG課題と関連する施策について仮説を構築し、チーム内での議論を重ねたうえで企業に提起し、対話を通じて提案内容をブラッシュアップしていく――この一連のプロセスこそが、価値あるエンゲージメントの核であると考えて大切にしています。

また、単なる提案の提示にとどまらず、質の高い問いを通じて、対話の中から企業が本質的な課題に気づき、変化を促す機会を提供できていることもあります。

答えが一つではない中で、良質な質問ができる視点を常に養いたいと思っています。

鈴木

多岐にわたるESGのトピックをカバーしながら長期にわたって対話をさせていただくことが多いので、深い信頼関係をいかに築けるかが大切だと考えています。そこで私が意識していることは大きく3つです。

1つ目は投資先の方々に、「なぜ(WHY)」をしっかりと伝えること。

2つ目は、業界・投資家のスタンダードを捉えることです。投資家を代表した意見や見解はなにかを意識した上で、当ファンドのオリジナリティが出ている提案を心がけています。

3つ目は、企業を深く理解することに手間を惜しまず時間をかけることです。

相手のことを理解しないまま“正解”を押し付けるのが、私たちがしたいコミュニケーションではありません。その企業ならではの状況を踏まえ、何を目指すかに向き合うために、深い理解は不可欠だと思います。

あすかコーポレイトアドバイザリー株式会社との密な連携によって財務目線もしっかりダウンロードしながら、かつ、弊社のトピックスペシャリストとも連携し、あらゆる観点で事前に企業について日々理解を深め、議論を重ねています。

エンゲージメントに対して、投資先からはどのような評価をいただいていますか?

堀江

このファンドが設立から3年を迎えたので、自分たちのエンゲージメントの振り返りの一環として、対話を受けてくださっている企業へアンケートを実施しました。

その結果、当ファンドが「財務と非財務の要素を統合的に捉え、四半期ごとに継続的なエンゲージメントを実施している点」について、概ね高いご評価をいただくことができました。大変ありがたく受け止めています。

一般的なESG投資家の対話では、企業の開示状況をチェックリスト形式で確認する場合が多いようです。

我々の取り組みは、形式的な対話とは一線を画し、企業価値向上につながる本質的な対話を重視してい点に特徴があります。

また、ESGレーティングとしては既に高評価である企業からも、我々との対話を通じて、事業戦略とESG戦略の連動性を高める重要性への認識が高まり、「非常に役に立った」とのお声をいただき、我々の主張が浸透している手応えを感じています。

鈴木

アンケートを通じて、当ファンドや私たちの思いがしっかり伝わっていて、行動変容のトリガーになっていることを感じられましたし、良い対話の礎が築けていることを確認できましたね。

第三者検証機関から認められたベストプラクティス

2025年5月に獲得したBlueMark社の評価とは、どのようなものなのでしょうか?

鈴木

BlueMarkは、ESGおよびインパクト投資の国際的な第三者検証機関です。当ファンドの取組みを分析していただいた結果、4段階評価のうち上から2番目に高い「Gold Rating」を獲得の評価をいただきました。

この評価をいただいたことで、当ファンドが「Impact Strategy (インパクト投資戦略)」「Impact Governance (インパクト投資実践のガバナンス)」「Impact Management (インパクトマネジメント)」・「Impact Reporting (インパクトレポーティング)」の4つの評価軸において、グローバルなベストプラクティスを実施していることが認められました。

上場株のファンドとしてはアジアで初めて評価をいただいたこともあり、当ファンドにとって非常に重要な結果でした。

Gold Ratingの評価の獲得は、やはり難易度が高いことなのでしょうか?

鈴木

容易ではないと理解しています。そもそも、既に長年の取り組みを続けて手法が確立されていたり、実績評価が可能になって初めて、BlueMarkからの評価対象となりえます。

当戦略が、設立から3年でこの評価を獲得できたことは本当に光栄なことだと思っています。

この評価を獲得したこと自体、ファンドに大きな影響を与えそうですね。

鈴木

そうですね。特に日本において、インパクトファンドの市場は成熟しきっておらず我々の取り組みやその質について、なかなかご理解いただきにくいと感じています。

その中で、グローバルでもプレゼンスのある評価機関からインパクトファンドとして評価していただいて、私たちにとっても大きな自信にもなっていますし、より一層取り組みを加速させ、評価を高めていきたいと考えています。

日本の中小企業に必要なESGに対する姿勢とは

日本の中小企業が、ESGを通じて企業価値の向上やキャッシュフローの最大化をするためには何が必要なのでしょうか?

堀江

企業価値向上につながるサステナビリティの取組みにするためには、会社全体で、かつ、サプライチェーン全体で取組む必要があると考えます。

ESG推進部が声掛けさえすれば達成できることではなく、環境や人権の担当者が動くだけでも不十分です。部門横断的で全社的なプロジェクト推進が不可欠です。

そのためには、トップマネジメントがそれぞれの課題への危機感を持ち、トップ自ら取り組みの重要性を組織に伝え、継続可能な取組みとする仕組み・組織の構築を指示監督する。

それができる企業が結果を出していけると考えています。

私は前職で日本の大型株のファンドマネージャーを務めていました。その時に長期的な視点で、企業の競争力、経営力を見抜くために行っていたリサーチと、現在のESGエンゲージメントの共通点を感じています。

ESGという観点であっても、ファンダメンタルズ分析であっても、企業の持続的な成長力を評価する本質的な視座に共通点は多く、いずれも長期的な企業価値の源泉を見極めるという点で重なるものと考えています。

これからもエンゲージメントを続けていく中での展望や目標を教えてください。

堀江

ファンドとしては、企業価値の向上に繋げられるよう対話の質を高め、社会的なインパクトの実現を追求していきたいです。特に、そのエンゲージメントプロセスの質は常に向上の余地があります。

チームとしてのエンゲージメントプロセスの質そのものの磨き上げに加えて、チーム内の質の均一化、説明能力向上に今後も取り組んでいきたいと考えています。

また、当ファンドおよび同様の理念を持つ運用戦略に対する投資家の裾野が広がるよう、当戦略の説明能力向上に努めるとともに、積極的な情報発信をしていきたいと考えています。

個人としては、企業との対話に深いやりがいを感じています。

企業の持続的な成長の実現は決して容易ではありませんが、だからこそ、その実現に向けて企業とともに考え、取り組むことに大きな意義と喜びを見出しています。

現在、このように企業の皆様と直接対話できる立場にあることを非常にありがたく感じており、楽しさを原動力にしながらも、真摯に、企業の価値向上の伴走ができるように努めてまいります。

鈴木

「サステナブルな資本の流れを作る」というミッションに共鳴して、弊社に参画しています。

この戦略での取り組みを通しても、このミッションを実現したいと思っています。

そのためにも、より多くのアセットオーナーの方々とご一緒できるよう、お預かりした資本の一部をきちんと運用し、しっかりと実績を積み上げてくことにこだわっていきたいです。

また、対話を通して期待する変化を自分の中で軸として持ちながら、チームや社会全体のスタンダードとすり合わせつつ、投資家として誠実に対話をしていきたいと思います。

◎企業概要

株式会社SDGインパクトジャパン

・本社所在地:東京都千代田区丸の内2-2-1 岸本ビル7階

・代表者:代表取締役Co-CEO 小木曽 麻里、前川 昭平

・設立:2021年1月

・ウェブサイト:https://sdgimpactjapan.com/jp/

◎インタビュイー

株式会社SDGインパクトジャパン 堀江 磨紀子さん

株式会社SDGインパクトジャパン 鈴木 早紀さん