令和5年10月から「インボイス制度」が始まります。

取引先がインボイス発行事業者か確認したり、勤務先の経理担当者から経費精算でインボイスを提出するように通達されたりと、「インボイス」という言葉を耳にする機会も増えていることでしょう。

インボイス制度の導入が直前に迫った今、

・なぜ「インボイス」が必要なの?

・取引先がインボイス発行事業者でないと損するの?

など、いまさら聞くに聞けないインボイスの基本についてお答えします!

インボイス制度って?

インボイスとは英語で「請求書」の意味ですが、日本では令和5年10月1日から始まる「適格請求書等保存方式」のことを指しています。

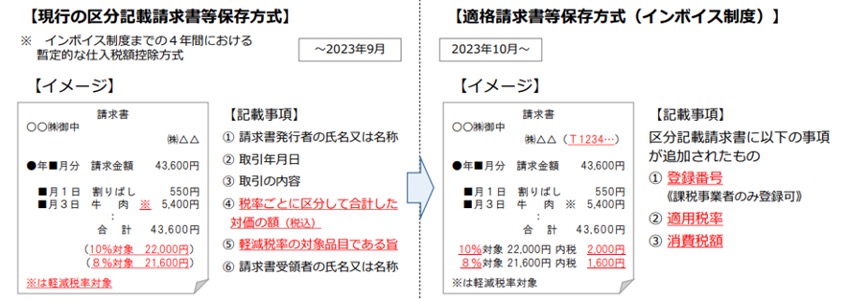

令和5年9月30日までは「区分記載請求書」と呼ばれる請求書となりますが、インボイス制度導入後は、インボイス発行事業者から「適格請求書(以下インボイス)」が発行されます。

インボイス発行事業者でない事業者は、インボイス制度導入後も区分記載請求書の発行となります。

「区分記載請求書」と「インボイス」は似ていますが、明確な違いがあります。

区分記載請求書では、消費税8%と10%の税率ごとに区分して、合計金額(税込)を記載します。一方、インボイスではそれぞれの税率ごとの消費税額も記載します。

最大の違いは、インボイスには「登録番号(法人の場合:T+法人番号、個人事業主の場合:T+事業者ごとの番号)」の記載が必要な点です。

インボイスは、課税事業者かつインボイス発行事業者として税務署による登録を受けた事業者のみ発行できます。

なお、インボイス発行事業者以外が、受け取った側がインボイスと誤認する恐れのある書類を発行すると、1年以下の懲役又は50万円以下の罰金に処される可能性があります。

なぜインボイス制度が制度化したのか

令和元年10月に消費税は10%へ引き上げられましたが、酒類・外食を除く飲食料品や配達される新聞の定期購読料は軽減税率8%に据え置かれ、消費税は10%と8%の複数税率となりました。

正確に消費税を計算するためには、売り手は買い手に対して、適用する税率や消費税額等を誤りなく伝える必要があります。その手段として導入されるのが「インボイス」です。

インボイス制度導入の背景には、税収の問題もあります。

一部商品を軽減税率8%に据え置いたことによって、当初見込んでいた税収増加を見込めなくなり、その財源を穴埋めするためにインボイス制度の導入が決まったという経緯があります。

では、なぜインボイス制度が税収の増加につながるのでしょうか?消費税の負担者は消費者とされていますが、消費者が商品やサービスを購入するたびに消費税を納税するのは困難を極めます。

そこで、消費税の納税義務者を事業者とし、事業者は商品やサービス価格に消費税を上乗せし、受け取った消費税を税務署へ納税しています。

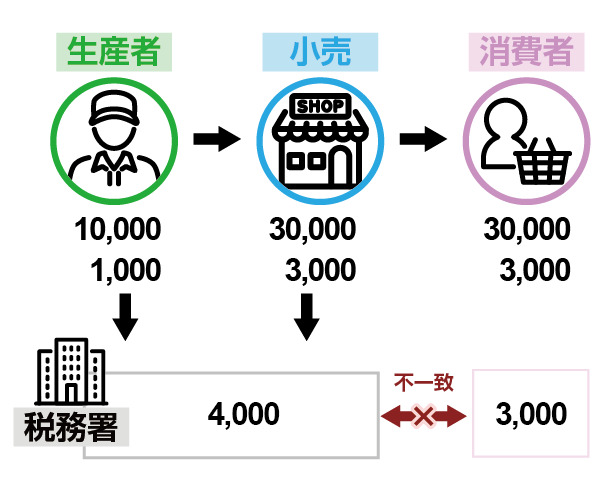

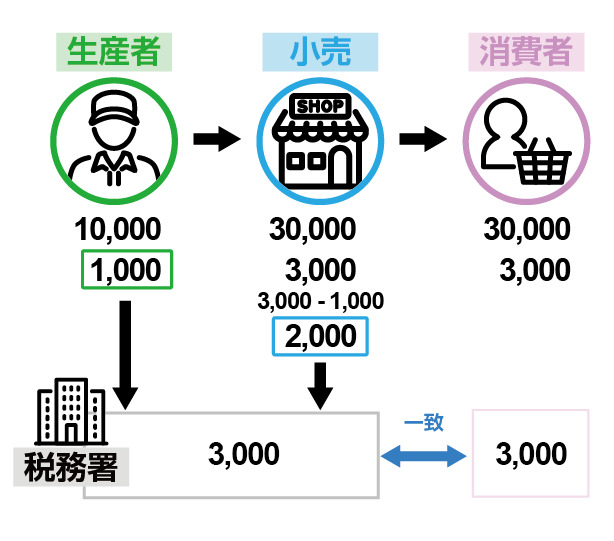

一般的に、商品は生産者から卸売業者、小売業者などによる売買を繰り返した後、消費者の手に渡ります。

そのため、それぞれの取引ごとに消費税が積み上がると、最終的に消費者が負担する消費税額よりも、事業者が納税する消費税額の方が多くなってしまいます(図1)。

それを回避するために「仕入税額控除」と呼ばれる、支払った消費税を受け取った消費税から控除することが事業者に認められています(図2)。

仕入税額控除によって、消費者が負担する消費税額と事業者が納税する消費税額は一致します。なお、これは一連の取引における全ての事業者が課税事業者であり、消費税を納税することが前提です。

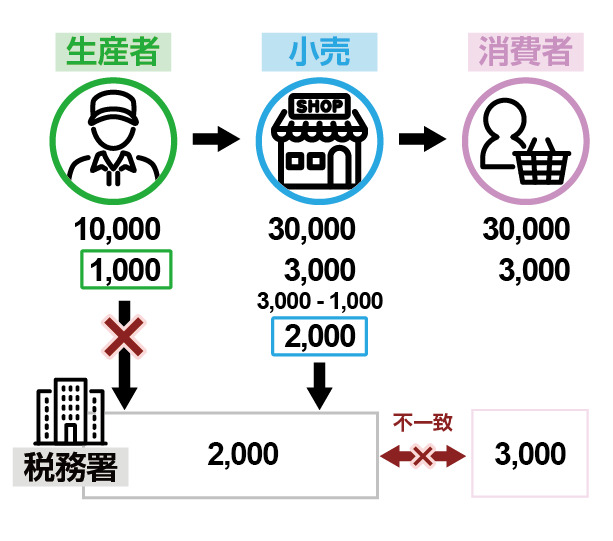

つまり、取引の流れの中に免税事業者がいる場合、消費者が負担する消費税額と事業者が納税する消費税額が一致しなくなります(図3)。

これは消費税の納税なき仕入税額控除であり、国庫にとっては損害となります。

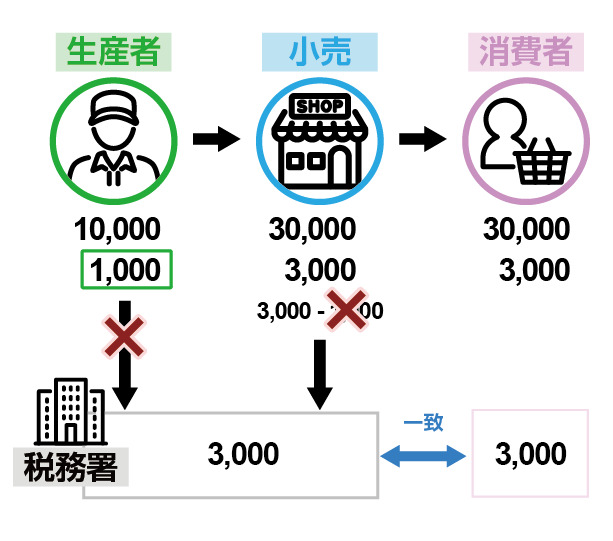

インボイス制度では、売り手が免税事業者である場合、受け取った請求書に消費税額が記載されていても仕入税額控除は認められません。

仕入税額控除は、売り手が消費税の納税義務がある課税事業者かつインボイス発行事業者として登録を受けている事業者の場合に限定されます(図4)。

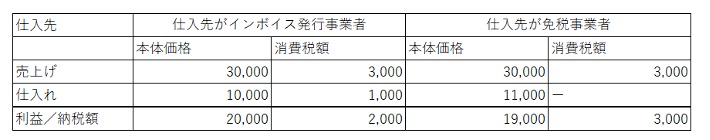

例えば、小売店が生産者から11,000円(税込み)の商品を仕入れ、消費者へ33,000円(税込み)で販売したとします。

このとき、生産者がインボイスを発行できない事業者(免税事業者または課税事業者であってもインボイス発行事業者として登録していない事業者)の場合、小売店が生産者へ消費税として支払ったつもりの1,000円は、消費者から受け取った消費税額3,000円から仕入税額控除として差し引くことは認められません。

したがって、小売店は消費者から受け取った消費税額3,000円を全額納税することになります(図4)。

インボイスを受領した場合は、10,000円(税抜き)で仕入れた商品を30,000円で販売するので利益は20,000円となります。

しかし、インボイスを受領しなかった場合は、仕入税額控除が認められない1,000円は原価となるため、原価は11,000円に増え、利益は19,000円に減少してしまうのです。

企業はどのように対応すればいいの?

インボイスを受領できない場合、課税事業者は利益が減少し、消費税の納税額が増えることになります。

経済合理性から考えれば、インボイスによる影響を避けるため、課税事業者はインボイス発行事業者を取引先とするでしょう。

しかし、現実的には免税事業者であることを理由に、今後の取引を停止することは難しいと思われます。

これまで仕入先や外注先と築き上げた良好な関係性ゆえに、仕事が上手く回っていることも往々にしてあります。

結果的に取引停止ではなく、インボイスによる影響額の一部を上乗せして支払うことを提示してインボイス発行事業者への登録を打診したり、反対に免税事業者のままである取引先に値引き交渉をしたりするケースもあります。

このときに考慮したいのが、インボイス制度で設けられている経過措置(激変緩和措置)です。

インボイス制度を機に、免税事業者がインボイス発行事業者となって消費税の納税義務を負う場合、売上げにかかる消費税額の2割を納税額とすることができ、かなりの事業者にとって負担軽減となります(通称「2割特例」)。

例えば、売上げが770万円(税込み)の場合は、売上げにかかる消費税額70万円の2割である14万円が納税額となります。

インボイス発行事業者になる免税事業者に対して補填する場合、今後の取引価格はこの負担増加となる14万円を念頭において行うとよいでしょう。

なお、2割特例を適用できる期間は、令和8年9月30日を含む課税期間(3月決算法人であれば令和9年3月期、個人事業主であれば令和8年分の確定申告)までとなります。

さらに課税事業者は、インボイス制度導入後、令和8年9月30日までの3年間は、インボイス発行事業者ではない事業者からの仕入れであっても、消費税相当額の8割の仕入税額控除が認められ、その後の令和11年9月30日までの3年間は消費税相当額の5割の仕入税額控除が認められます。

つまり、免税事業者である取引先がインボイス発行事業者にならない場合も、例えば、売上げ1,100万円(税込み)では、課税事業者が当初3年間に仕入税額控除ができない金額は20万円となるため、消費税相当額100万円の全額を免税事業者から値引きする必要はないわけです。

取引先に対して、インボイス発行事業者にならなければ取引を停止すると一方的に通知したり、消費税相当額の値引きを一方的に要求したりすることは、独占禁止法や下請法違反となる恐れがあります。

インボイス制度導入を直前に控えたこの時期の価格交渉にあたっては、経過措置を考慮しつつ、今後も仕事上の良いパートナーでいられるように、お互いが納得できる取引方法を探すことが大切です。

◎執筆者

高山 弥生(たかやま やよい)

ベンチャーサポートグループ株式会社 税理士

東京税理士会 京橋支部所属(登録番号:116324)

1976年生まれ 埼玉県出身

一般企業に就職後、税理士事務所に転職。「顧客にとって税目はない」をモットーに、専門用語をなるべく使わない、わかりやすい本音トークが好評。税理士事務所の入所当初、知識不足で苦しんだ自らの経験をもとに、「高山先生の若手スタッフシリーズ」などを出版している。インボイス関連では『消費税&インボイスがざっくりわかる本』『インボイスの気になる点がサクッとわかる本』『プロが教える! インボイス完全マニュアル』がある。

■ベンチャーサポートグループ株式会社:https://vs-group.jp/

■ベンチャーサポート税理士法人:https://vs-group.jp/tax/

■会社設立 完全ガイド:https://vs-group.jp/tax/startup/

■無料相談:0120-291-244

■TEL:03-6264-4030