(Adobe Stockより)

(Adobe Stockより)

「ISSBとは何か」

「企業にどのような影響があるか」

「どのような対応が必要か」

本記事ではこれらの疑問にお答えしていきます。ISSBとは、投資家の情報ニーズをより的確に満たすため、非財務情報開示の統一的な国際基準を策定しようと、2021年に発足した機関です。

しかし、ISSBの設立によって企業にどんな影響があるのか、わからない方もいるでしょう。

2024年1月以降からは、ISSBが策定した「IFRSサステナビリティ開示基準」が適用可能になります。

具体的な内容や必要な対応を知っておかなければ、投資家や評価機関等ステークホルダーから、正しい評価を得られない可能性があります。

グローバル企業・上場企業でなくても、バリューチェーン(価値供給の流れ)の関係から、間接的に関わる中小企業も開示が求められていくでしょう。

そのためには早めの対策が必須です。

そこで、この記事では以下の内容を解説していきます。

・ISSBの基本情報と最新動向

・ISSB開示基準の特徴

・開示基準最終版の概要(S1・S2)

・企業への影響と必須対応事項

・ISSB対応に向けた支援サービスの紹介

ISSBによる企業への今後の影響や対策にお悩みの方に、読んでいただきたい内容です。

ぜひ本記事を参考に、ISSBへの早期対策に取り組みましょう。

【基本情報】ISSB(国際サステナビリティ基準審議会))とは?

(Adobe Stockより)

(Adobe Stockより)

ISSBとは、「International Sustainability Standards Board」の略称で、「国際サステナビリティ基準審議会」と訳します。

ここではISSBの基礎知識について以下の内容を説明します。

- 役割・設立機関

- 日本との関係性

- ISSB設立から最新動向までのタイムライン

それぞれ詳しく見ていきましょう。

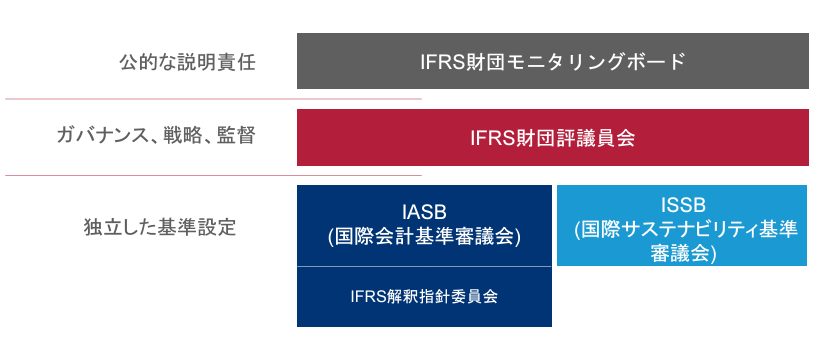

IFRS財団の下部組織|IASB「国際会計基準審議会」とは並列関係

ISSBは、乱立していたサステナビリティ対応情報開示について統一された基準を作ることを目的として、IFRS財団により設立されました。

ISSBが策定した基準は「IFRSサステナビリティ開示基準」と呼ばれます。

IFRS財団とは「国際会計基準(IFRS)」の策定を担う、独立した民間の非営利組織です。

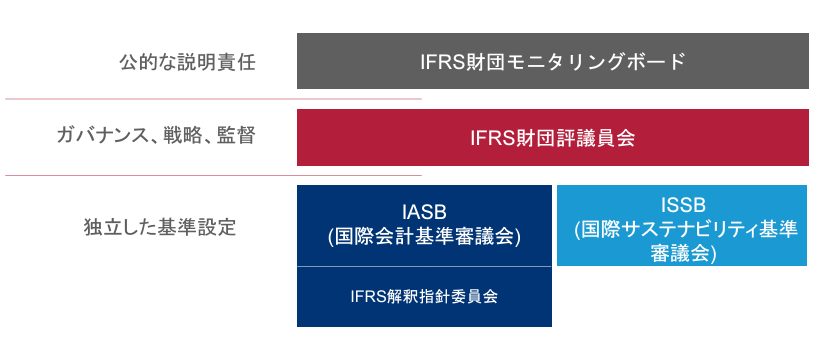

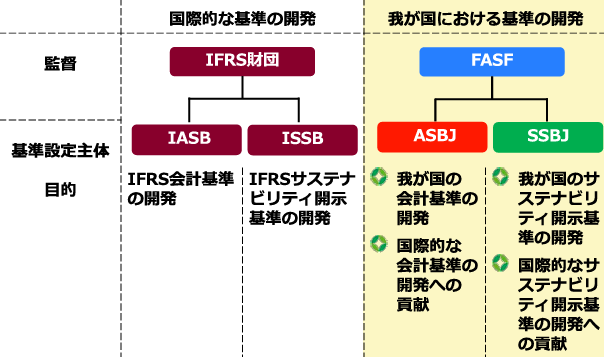

以下は、IFRSの構造を図で表したものです。

(参考:「ISSB基準:より良い意思決定のための、より良い情報」(ISSB)より引用・抜粋(2023年12月参照))

(参考:「ISSB基準:より良い意思決定のための、より良い情報」(ISSB)より引用・抜粋(2023年12月参照))

IFRS財団の傘下にはIASBという機関があります。IASBとは、「International Accounting Standards Board」の略称で、「国際会計基準審議会」と訳します。

ISSBはIASBと並列関係です。IASBが財務情報の、ISSBが非財務情報の国際基準を策定する、というように役割が分かれています。

IFRS財団が策定した国際会計基準は世界約150の国と地域が使用を認め、日本でも海外進出する企業を中心に採用が進んでいます。

つまりISSBは、国際的に信用の厚い機関が、市場からの強いニーズを受けて設立したサステナビリティ基準策定機関なのです。

ISSB設立を受けて日本でもSSBJ「サステナビリティ基準委員会」が設立

ISSB設立を受け、日本でも公益財団法人「財務会計基準機構(FASF)」によって「サステナビリティ基準委員会(SSBJ)」が設立されました。

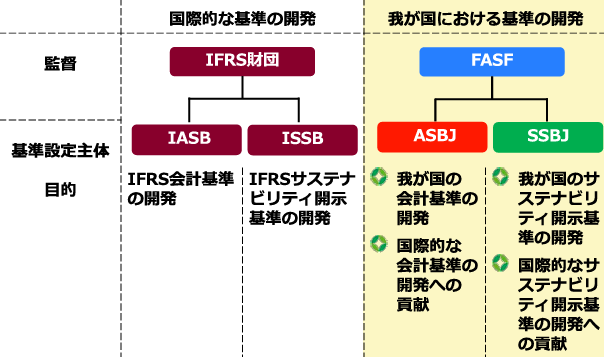

以下はIFRSとFASFの対応関係を図で表したものです。

(参考:「サステナビリティ基準委員会(SSBJ)の概要」(SSBJ)より引用・抜粋(2023年12月参照))

(参考:「サステナビリティ基準委員会(SSBJ)の概要」(SSBJ)より引用・抜粋(2023年12月参照))

国ごとに法制度や商慣習が違うため、FASFでは国際的に整合性がありつつ、日本に沿った会計基準やサステナビリティ開示基準の策定を目的としています。

また、FASF傘下の「企業会計基準委員会(ASBJ)」が、IASBと連携して国際的な会計基準の開発・整備に取り組んでいるのと同様に、SSBJもISSBと連携した国際的なサステナビリティ開示基準の開発も目的としています。

ISSB設立から最新動向までのタイムライン

ISSB設立から2023年12月現在およびそれ以降の動向について、タイムラインを以下にまとめました。

| 2021.11 | ISSB設立(COP26にて公表)

※COP26=「国連気候変動枠組条約第26回締約国会議」 |

| 2022.03 | 「IFRSサステナビリティ開示基準」の草案として、「サステナビリティ関連財務情報の開示に関する全般的な要求事項(S1)」と「気候関連開示(S2)」を公表 |

| 2022.07 | 日本の「サステナビリティ基準委員会(SSBJ)」設立 |

| 2023.06 | ISSBが「IFRSサステナビリティ開示基準」の最終版を公表 |

| 2023.12 | ISSBの気候関連基準の採用または利用を推進することについて、世界64カ国の約400の組織による賛同表明を得た旨を、設立機関であるIFRS財団が宣言(COP28にて公表) |

| 2024.01 | 「IFRSサステナビリティ開示基準」が適用可能に |

| 2024.03 | SSBJがISSBをもとに日本版の基準を策定し、公開草案を公表予定 |

| 2025.03 | SSBJが日本版基準の最終版を公表予定 |

最新動向のCOP28では、公表された、情報開示の実践に賛同する140社以上の企業のうち、40社以上はトヨタ・日立等を含む日本企業であり、日本の積極姿勢が目立ちます。

今後SSBJがISSBの基準に沿った日本版基準を策定していく予定です。

以下の記事では、一般社団法人ESG情報開示研究会共同代表理事 増田典生氏にISSB設立がもたらす影響などについて伺っています。(2021年12月時点)

ぜひご参照ください。

ISSB「IFRSサステナビリティ開示基準」の特徴|TCFD等各組織との関係性

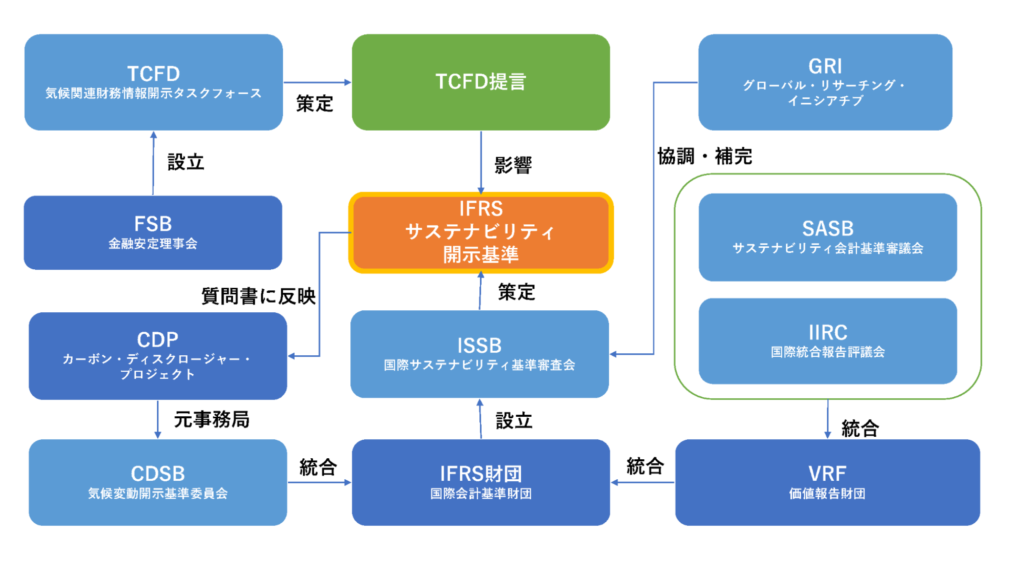

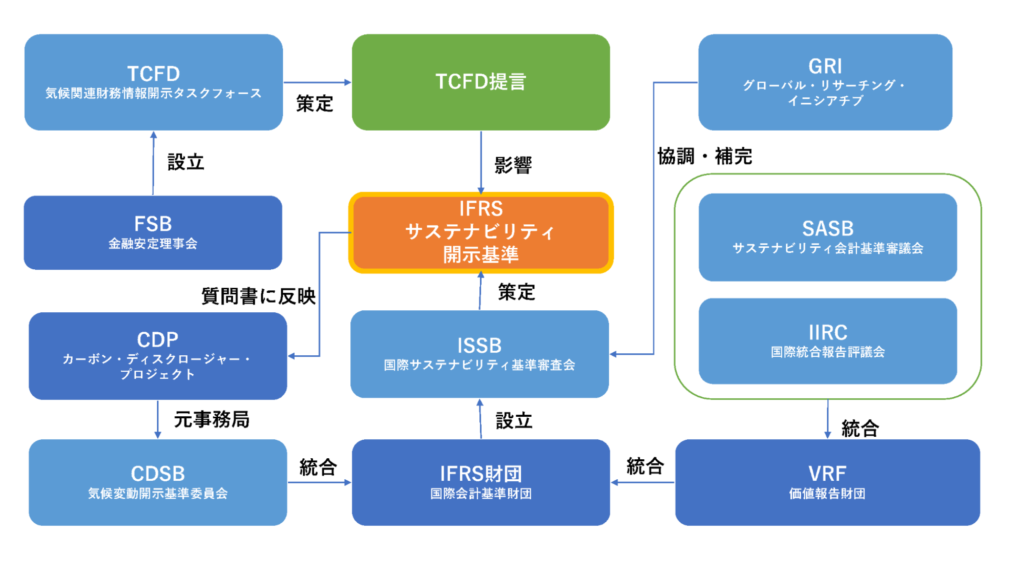

「IFRSサステナビリティ開示基準」は、既存の国際基準やフレームワークを土台に作られています。

以下は各組織等との相関図です。

(筆者作成)

(筆者作成)

特に重要なのはTCFDとSASBからの影響です。

ISSB基準の主な内容と構造(コア・コンテンツ)はTCFD提言の基本4項目である「ガバナンス」「戦略」「リスク管理」「指標と目標」に基づいています。「シナリオ分析」の使用を要求する点においてもTCFD宣言が元となっています。

シナリオ分析とは、気候変動が企業にもたらすリスクや機会を推測し、それに基づいて複数の異なる条件で戦略を分析する手法です。

TCFD提言については以下の記事で詳しく解説しておりますので、ご参照ください。

また、業界ごとに重要な課題や指標が異なるという課題に関して、SASB基準の参照を推奨しています。

次の2つのメリットがあるからです。

1つはSASB基準にしたがって開示指標を選定することで企業が情報を公表しやすくなること。

もう1つは投資家にとっても開示情報をある程度比較しやすくなることです。

すでにTCFDやSASB基準を報告に使っている組織は、ISSBの開示基準への対応が比較的スムーズに行えるでしょう。

各国際基準およびフレームワークについては、以下の記事で詳しく説明していますので、ご参照ください。

ISSB開示基準最終版の概要(S1・S2)

(Adobe Stockより)

(Adobe Stockより)

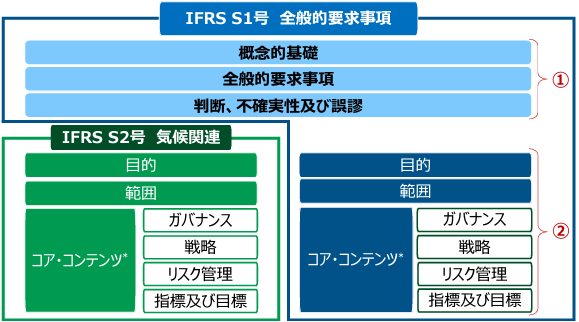

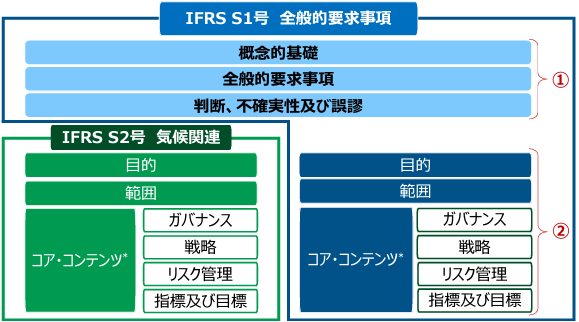

「IFRSサステナビリティ開示基準」は、全般的要求事項(S1)と気候関連(S2)の2つのセクションに分かれています。

S1とS2の構成は以下の図の通りです。

(参考:「IFRS S1号及びIFRS S2号の概要(2023年9月)」(SSBJ)より引用・抜粋(2023年12月参照))

(参考:「IFRS S1号及びIFRS S2号の概要(2023年9月)」(SSBJ)より引用・抜粋(2023年12月参照))

全般的要求事項であるS1は、以下の2項目で構成されています。

- サステナビリティ関連の開示を作成する際の基本的な事項を定めた部分(図内赤丸1)

- テーマ別基準がない場合に、サステナビリティ関連のリスク及び機会に関して開示すべき事項(コア・コンテンツ)(図内赤丸2)

S2は気候関連に関するコア・コンテンツのみによる構成です。ここではISSBが策定した「IFRSサステナビリティ開示基準」の最終版について、S1・S2の概要を説明します。

それぞれ詳しく見ていきましょう。

【S1】サステナビリティ関連財務情報の開示に関する全般的要求事項

S1の要求事項は、投資家の情報ニーズを満たすため、(1)サステナビリティ関連のリスクと機会に関する(2)重要性のある情報を(3)財務情報と共に開示することです。

(1)サステナビリティ関連のリスクと機会

以下のような企業の見通しに影響を与えると合理的に予想される、すべてのサステナビリティに関連するリスクと機会を指します。

- 短期・中期・長期にわたるキャッシュフロー

- 資金調達

- 資本コスト

(2)重要性のある情報

関連するリスクおよび機会と、開示すべき情報を特定するために、SASB基準を基礎としたガイドラインに基づく産業別開示を求めています。

また、S1では気候(S2)以外について、重要性のある情報をどのようにして特定できたのか、根拠の説明が必要です。

(3)財務情報と共に開示

S1は、開示情報のつながりを重要視しています。そのため、以下のつながりが理解できるように非財務情報を財務諸表と同時期に、かつ一般目的財務報告書の一部として開示することが必要です。

- サステナビリティに関連するリスクと機会

- コア・コンテンツ(TCFD提言の構造を適用)の開示

- サステナビリティ関連財務開示と財務諸表

開示時期が早期化するため、適用初年度の救済処置として、年次情報を翌年度の半期情報のタイミングで報告可能にするなど、事後の報告を容認しています。

【S2】気候関連開示

S2の要求事項は、投資家の情報ニーズを満たすため、(1)S1と共に適用し、(2)気候に関する重要性のある情報を、(3)SASB基準に基づき産業別開示することです。

(1)S1と共に適用

S2は、基準の基本となるS1から、気候関連に特化して切り出されたセクションであるため、S2単体の採用はできません。

ただし、適用初年度の救済措置として「テーマ別における開示を気候関連情報(S2)に限定できる」としています。

(2)気候に関する重要性のある情報

気候に関する重要性のある情報とは、「企業がさらされている気候関連のリスク(潜在的なネガティブな影響)」と「企業が利用可能な気候関連の機会(潜在的なポジティブな影響)」の2つです。

リスクと機会を適切に開示できるよう、S2のコア・コンテンツにおいてもTCFD提言の構造が採用されています。特に戦略においては気候関連のシナリオ分析の使用が必要です。

指標及び目標においては、企業におけるGHG(温室効果ガス)排出量について、スコープ1〜3の絶対総量を、排出量測定過程の詳細と共に開示するよう求められています。

各スコープの範囲は以下の通りです。

- スコープ1:直接排出

- スコープ2:購入したエネルギーの消費による間接排出

- スコープ3:企業のバリューチェーン内で発生する他のすべての間接排出

ISSBは適用初年度の救済措置として、「スコープ3の開示を要求しない」としていますが、算出は困難であると想定されるため、早期対策が必要です。

以下の記事では、大和ハウス工業株式会社によるスコープ3における取り組みを伺っています。ご参照ください。

(3)SASB基準に基づく産業別開示

サステナビリティのリスク及び機会は産業ごとに異なるため、産業別開示を行うことで、投資家は産業ごとに企業を相対比較できます。

また、企業にとっても自社のビジネスに即した内容を報告することに集中できます。

そうすることで、費用を削減し、不要な情報を最小限に抑えることができるのです。

SASB基準には産業固有の基準が77種あるため、自社がどのグループに属するか確認してから取り組みましょう。

ISSBによる企業への3つの影響と必須対応事項

(Adobe Stockより)

(Adobe Stockより)

ここではISSBによって企業が受ける3つの影響と、それぞれに対する必須対応事項について、以下の内容を説明します。

- 影響1:企業のESG活動が評価されやすくなる

- 影響2:非財務情報の開示時期が早期化する

- 影響3:中小企業も温室効果ガス排出量を算出する必要が出てくる

それぞれ詳しく見ていきましょう。

企業のESG活動の評価がより的確に

ISSBによりサステナビリティ情報開示の国際的な基準が統一されることで、企業のESG活動等への取り組みが評価されやすくなるメリットがあります。

ESG活動とは、環境・社会・企業統治の持続可能性に関する取り組みです。これまでは評価機関や基準が多すぎるうえ、企業の取り組みが正しく評価されていないという不満の声が上がっていました。

しかし、基準が統一されることにより、今まで評価されなかった取り組みも評価される可能性があります。

評価機関および投資家から、より正確に、より客観的に評価されるようになるため、サステナビリティ情報のより積極的な開示が企業価値向上や信頼獲得につながるでしょう。

また以下の記事では、ISSB開示基準がESG報告の手間を大幅に削減するであろうメリットを示しています。ご参照ください。

サステナビリティ情報の開示時期が早期化|財務情報と同時提出

ISSBでは非財務情報と財務情報のつながりを重視しているため、サステナビリティ情報と財務情報の同時提出が求められます。

そうするとこれまでよりサステナビリティ情報の開示時期が早まるため、新スケジュールに向けて、内部統制など社内の仕組みを整備する必要があります。

SSBJによる日本版基準の最終版公表は2025年の予定ですが、今後S3・S4と開示要項が増えていく可能性もあるため、データの収集方法や開示業務への新規取り組みおよびブラッシュアップは早めに取り組みましょう。

【Scope3】中小企業もGHG(温室効果ガス)排出量算出が必須に

S2において、「スコープ3:企業のバリューチェーン内で発生する他のすべての間接排出」のGHG排出量の測定が求められるようになりました。

バリューチェーンの範囲は財務諸表の報告企業の範囲内とされています。

中小企業や非上場企業であっても、親会社や取引先から温室効果ガス排出量算出を求められる可能性があるため、データ収集・算出の仕組み化が必須となります。

対応が遅れるとステークホルダーからの信頼や評価が低下するおそれがありますが、早めに対策すれば、企業価値向上のチャンスにつながるでしょう。

ISSB対応に向けた支援サービスのご紹介

(Adobe Stockより)

(Adobe Stockより)

ISSBへの早期対策は、取引先や投資家等ステークホルダーからの信頼獲得につながります。非上場企業であっても、バリューチェーンのつながりから、ESGへの取り組みの数値化は必須となるでしょう。

しかし、サステナビリティ情報開示時期の早期化や、温室効果ガスのデータ収集・算出など、業務負担の増加が懸念されます。

cokiでは「サステナビリティ対応支援サービス」を行っておりますので、お悩みの方はぜひ一度、以下のバナーよりお気軽にご相談ください。お問い合わせは無料で承っております。

本記事が、貴社のISSB対応による企業価値向上に、少しでもお役に立てれば幸いです。