大中忠夫(おおなか・ただお)

株式会社グローバル・マネジメント・ネットワークス代表取締役 (2004~)

CoachSource LLP Executive Coach (2004~)

三菱商事株式会社 (1975-91)、GE メディカルシステムズ (1991-94)、プライスウォーターハウスクーパー

スコンサルタントLLPディレクター (1994-2001)、ヒューイットアソシエイツLLP日本法人代表取締役

(2001-03)、名古屋商科大学大学院教授 (2009-21)

最新著書:「持続進化経営力構築法」2023.4.8

日本を「日本株式会社」という一つの会社に見立てて再興の鍵を探す、大中忠夫さんによるコラム。

今回のテーマは全8回による日銀ゼロ金利と21世紀の日本型経営

本記事はその【第4回】となります。

<バックナンバー>

第1回:黒田日銀ゼロ金利は円安原因か円の守護者か -円ドル為替レート安定推移の半世紀と未来展望-

1. なぜ日本では過去30年近くインフレバブル破裂が生じていないのか?

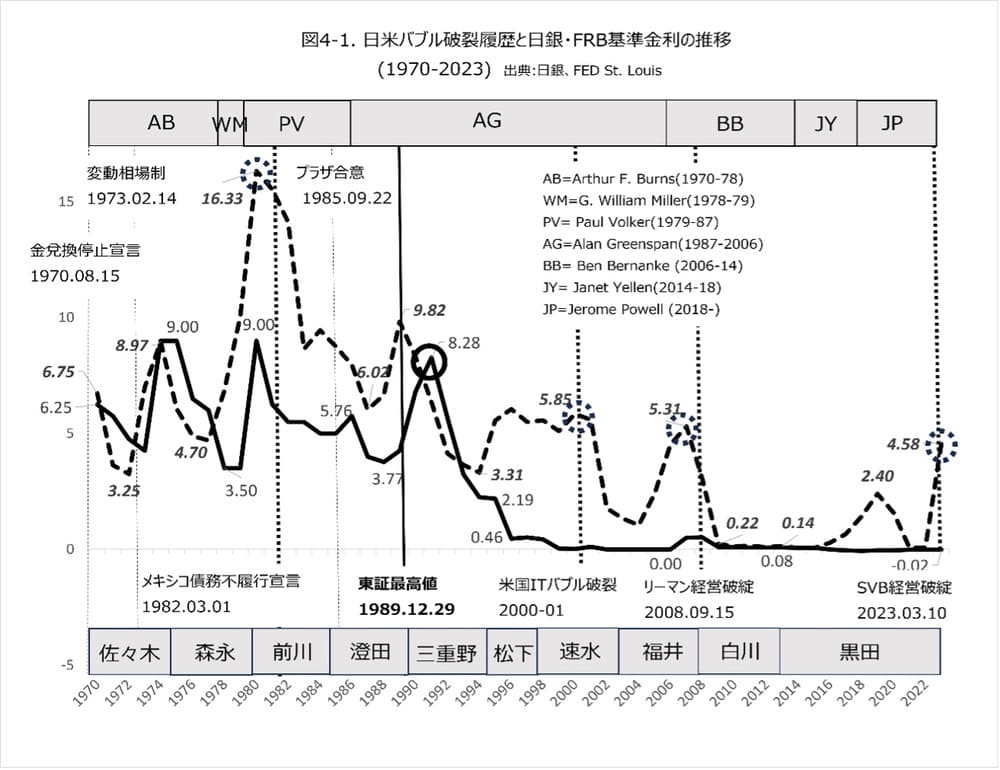

図4-1の推移を観察すれば、その理由は簡単です。日銀による継続的な「ゼロ金利」が金利上昇が引き起こす債務不履行を防止しているからです。

日本では1989年12月29日に株式市場は日経平均最高値38,915.87円を、六大都市商業地価格は1990-91年に最高値、すなわち2013年基準の7倍以上(2014年日本不動産研究所データ)を記録しています。そしてそれらのインフレバブルは、1991年3月に8.28%まで急上昇した日銀金利政策で破裂しています。

しかしこれ以降日本では2023年6月末現在までバブル破裂は起こっていません。その原因の一つとして考えられるのが1995年以後継続されている「ゼロ金利」です。

図4-1が示すように、日本も含めて、米国内外で生じるバブル破裂の原因は中央銀行基準金利の(急)上昇です。それが借入債務者の返済不履行をもたらしてバブルの破裂、金融不安、を出現させています。しかしゼロ金利が継続されていれば金利上昇による債務不履行は生じませんから、その原因によるバブル破裂が日本で生じていないのは当然でしょう。

2.なぜ日銀は過去30年近くゼロ金利を継続することができているのか?

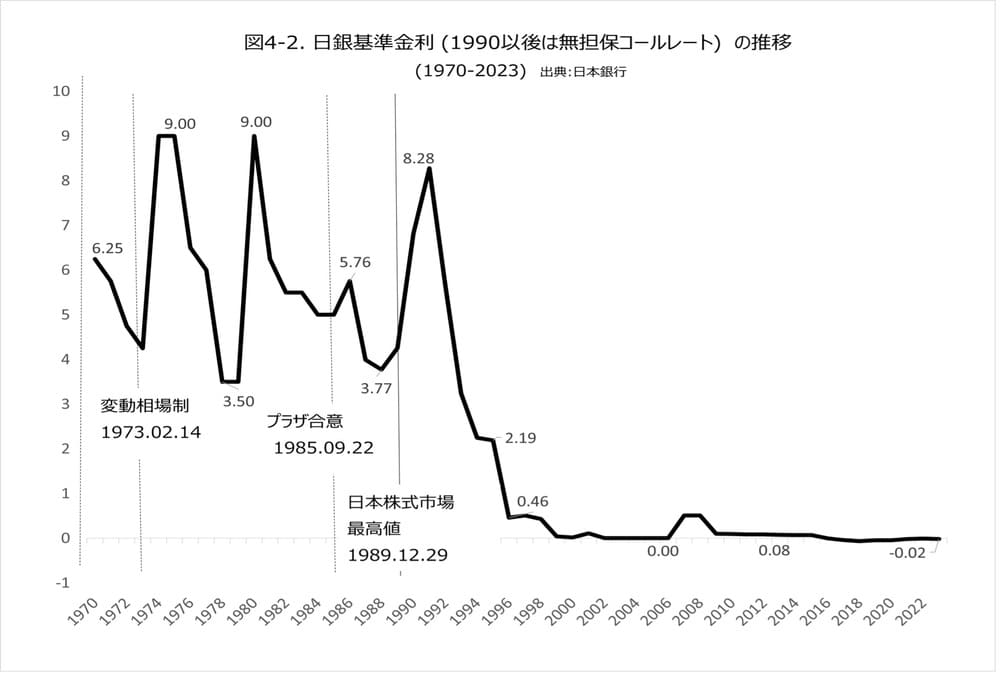

図4-2は日銀の1970年から2022年までの基準金利(ただし1990年以後は無担保コールレート)の推移です。日銀は1995年から一貫してゼロ金利を継続しています。それは、インフレ・デフレ政策の二つの操作レバーの一つである金利操作を固定しているということです。この事実が、日銀にとっては金利と通貨量の二つの操作レバーを駆使する必要があるインフレ経済成長政策が必ずしも最優先使命ではないことを示しています。

ではなぜ最優先ではないのか?その直接的な原因は、前回の第3回 日本社会のインフレバブル回避条件 その1 -なぜFRBはインフレ・デフレ政策を繰り返すのか?-7. なぜFRBはインフレ・デフレ操作理論を手放せないのか?で考察したFRBの三つの事情が、日銀には当てはまらないことにあります。

まずは、日銀にとって、インフレ目標値設定が必須命題ではないことがあります。次に、外為レート維持のためには、金利ゼロ固定を前提とした5つの対応策があります。そして最後に、日銀にはFRBにはない高度経済成長の体験記憶があることです。20世紀中盤の日本の高度経済成長を実現したのはFRBがこだわっている中央銀行による金融政策などではなかった事実の記憶です。これら3つについて、少し具体的に検証してみましょう。

(1)インフレ目標値不要:

日銀の金融政策は、(第3回コラムで紹介した2000年のバーナンキ論文の二つ目のメッセージが具体的に指摘しているように)為替レートと資産価格の維持に意識を集中させています。その結果、円通貨供給政策も、為替レート水準安定とインフレ・デフレの上下変動抑制、を主目的として決定されています。したがって、通貨増量の目安として定常的なインフレ目標値を自ら設定する必要はありません。(注)

注:黒田総裁は任期満了会見時で「2%インフレターゲットが達成できなかった」と発言していますが、この客観的なニュアンスすら感じられる発言からも、2%インフレターゲットは円為替レート水準、インフレ・デフレ両方の抑制、そしてそのためのゼロ金利政策の三つを維持する日銀の覚悟を示すメッセージであったに過ぎず、見方によれば、黒田日銀がインフレ・デフレ理論の実践とは一線を画してきた意図達成の表明とも受け取れます。

(2)外為レート維持:「ゼロ金利で」円ドル為替レートを操作する5つの選択肢

円為替レート維持のためには、先の第2回コラム考察のように、日銀はバーナンキ論文で提供された「ゼロ金利を維持したままで」デフレから脱却する、すなわち過度な円高を抑制する5つの選択肢を既に保有しています。この5つの選択肢を逆利用すれば、それらは「ゼロ金利を維持したままで」インフレから脱却する、円安から脱却する、5つの手法ともなります。

ということで、先ずはこれら5つの選択肢を駆使すればよいのですから、これらのいずれもが効果がない状態に直面するまでは金利操作に踏み込む必要はありません。日銀には為替レート操作のために金利操作を常套手段とする必要はないのです。

(3)経済成長支援の使命:30年のゼロ金利政策が示唆する日銀認識

日銀は自他共にどこまで経済成長支援の使命を認識しているでしょうか?30年近くのゼロ金利政策の事実に着目すれば、日銀にはFRBと同じようなレベルの経済成長推進役意識は無いだろうと考えるのが自然な帰結でしょう。

では、何がその違いを出現させているのか?その一つの原因として考えられるのは、1960-70年の日本の高度経済成長が日銀の金利操作によって実現したなどという因果関係の認識、あるいはそのような記憶、が日銀内外に「存在していない」こともあるでしょう。

敗戦の廃墟のゼロ状態から経済を復興した原動力が日銀の金融政策、それもインフレ・デフレ理論政策であったなどという記憶は日銀内外に存在していません。それどころか、むしろインフレもデフレも抑制する対象であった。その事実は、高度経済成長を推進した司令塔であった池田勇人の「インフレは国民の道徳を害し、デフレは国民の思想を偏せしむ」(「均衡財政」池田勇人著1952)の「インフレもデフレも抑制せよ」の伝言からも確認できます。 なお、植田日銀が金利政策でインフレデフレ操作をする意志がないことは2023年6月末に欧州中銀が主催した世界中央銀行会議のECB Forum最終公開討論インタビューでの植田総裁の発言、参加者から日銀総裁がジョークを発信した!ということで話題になったいくつかの発言の一つ、にも現われています。

同ECB Forumの最終公開討論会で、米国、欧州、英国、日本の4つの中銀総裁に対する司会者の「直面する執拗なインフレを冷却するための金利上昇操作とその効果のタイムラグはどのくらいとお考えですか?1年くらいですか?」との質問に対して、米欧英の三総裁は理論的説明などに徹して結論を避けていましたが、植田総裁は、「日本では30年近くゼロ金利を続けており、自分が日銀の審議委員をしていた25年前から状況は変わっていない」として、そのタイムラグは少なくとも「25年」かと回答しています。これは一般の参加者にはジョークであると受け止められたようですが、この言葉を率直に受け取れば、金利上下操作によるインフレデフレ操作の効果を穏やかに否定した愉快な発言とも受け取れます。

3.日銀のゼロ金利政策は今後どうなるのか?

FRBにとってはインフレ経済成長理論の具体的な実践ともいえるインフレデフレ操作のための金利上下操作は、日銀では円為替レート、特に円ドル為替レート水準の安定維持のために活用されているのみであって、日本経済成長の必須手段、あるいはインフレ・デフレ操作手段として実践する意識は、少なくとも過去30年間はなかったようです。

その結果日銀は、前回の第3回 日本社会のインフレバブル回避条件 その1 -なぜFRBはインフレ・デフレ政策を繰り返すのか?-7. なぜFRBはインフレ・デフレ操作理論を手放せないのか?で考察したインフレ経済成長政策に潜在する根本的矛盾と非現実的な楽観を回避できています。それが30年間にわたるインフレバブルの回避にもつながっているといってもよいでしょう。

しかし、今後はどうでしょうか?果たして日銀は今後もインフレ経済成長理論を回避し続けることができるでしょうか?あるいはその根底にある、インフレ操作で経済成長を実現するといった幻想にとらわれてしまうような事態を回避できるでしょうか?

図4-1が示すように、1970年以後の半世紀に、米国では少なくとも4回のインフレバブル破裂が起こっています。日本では90年代初頭から中盤に掛けて株価と不動産のバブルが破裂していますが、1995年にゼロ金利状態が始まってからは2023年6月現在の株価の少なからぬ上昇まではバブルの気配はありませんでした。

では2023年現在日本社会が1990年の再来かと構えている株価や不動産価格のバブルは果たして避けられるのか?それが避けられない場合ゼロ金利政策の変更、すなわち、金利上昇の選択肢はあり得るのか?

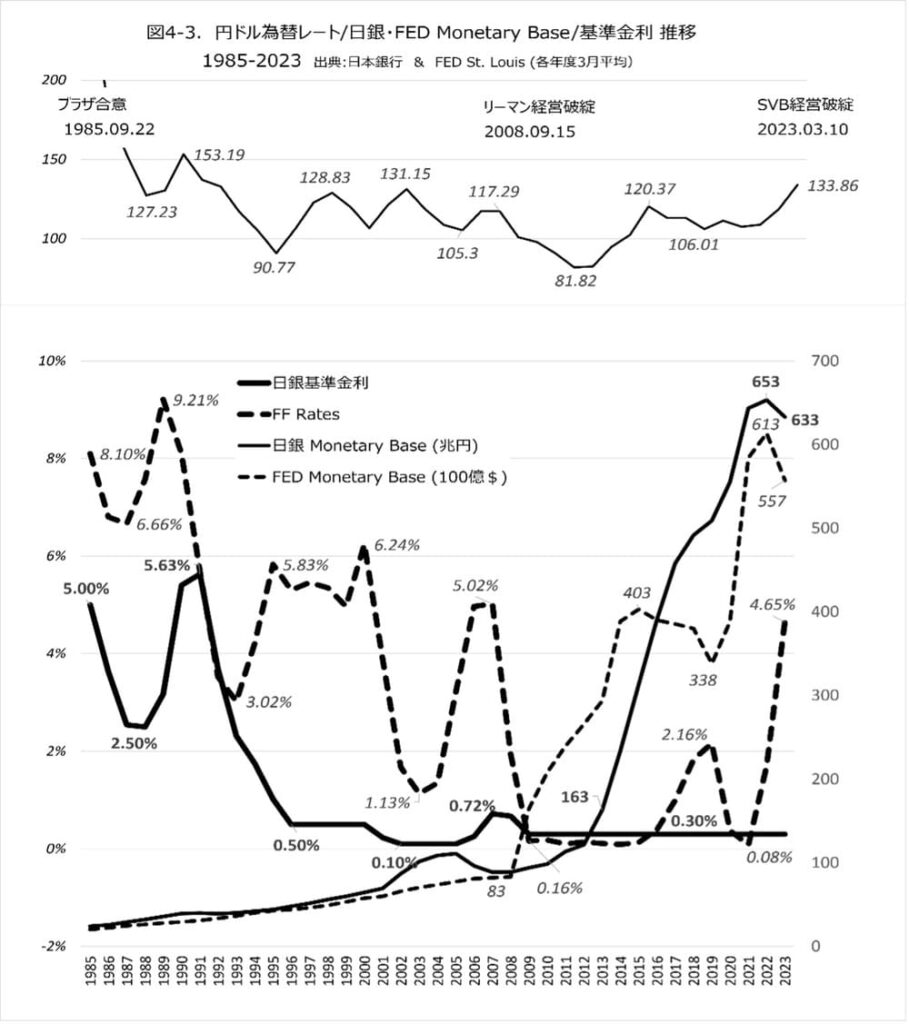

これを考えるために先ずは図4-1に円ドル通貨供給量 (Monetary Base) の変化と円ドル為替レートを追記した図4-3で、1985年の政治的な米ドル為替レート初期設定のプラザ合意から2023年現在までの日銀とFRBの金融政策推移を整理しておきましょう。

図4-3で観察される大きな変化は、

- 2008年のリーマンショック以後のFRBの急速な通貨供給量拡大

- 時間差をおいて日銀でも2013年からの日銀の通貨供給量拡大(「黒田バズーカ」)

- 2008年以来14年間0-2%の範囲内のFRB金利が2023年に4.65%に上昇

の3点です。

この3つの変化の結果、特に日銀政策に関して2023年6月末現在で懸念されるのは、円ドル為替レートの急速な円安化と2013年からの黒田バズーカによる株価インフレ懸念の二つでしょう。その結果ゼロ金利政策を手放さなければならない状況になるのか?

この判断をするためのシナリオ選択肢としては、先ずはゼロ金利を修正しなければ円ドル為替レートに対する安定水準維持が保てない状況か否かの判定が必要でしょう。しかしながら、当面は第2回で考察したバーナンキの「ゼロ金利を維持したままでの5つの選択肢」で対応可能ですから、そのためにゼロ金利を放棄することは「無い」としておきましょう。しかし、これだけでは日銀が今後ともインフレ経済成長理論に巻き込まれないとは限りません。

そのためにはむしろ積極的にインフレ経済成長理論に巻き込まれない条件を明確にしておくことが必要です。

4.インフレ経済成長理論の限界と陥穽を克服する二つの条件

では、どうすれば欧米中銀が信奉し続けているインフレ経済成長理論、その限界と陥穽、を克服できるでしょうか?その克服条件が、20世紀中盤の日本の高度経済成長を実現した二つの事例に示されています。

一つ目は日本の高度経済成長が、インフレとデフレの両方を抑制する政府主導の金融と財政一体の経済政策で実現した事例です。そして二つ目は、その金融と財政の一体運用成功の大前提として「自立自助の意識で社会に貢献する経営意欲」を備えた企業群が経済基盤として存在していた事例です。

(1) 金融と財政の一体的な運用政策

75年前に池田勇人氏が提起した「金融と財政の一体的な運用」(「均衡財政」池田勇人1952)の現代版を2020年に、イエレン米国財務長官が米国議会での指名承認公聴会で明確に発信しています。

”But right now, with interest rates at historic lows, the smartest thing we can do is act big. In the long run I think the benefits will far outweigh the costs.” 「金利が歴史的低レベルにある現在、最も重要なことは大胆な連邦支出 (連邦債務)の拡大です。長期的にはそのリターンはコストを大きく上回ると考えられます。」

この発言は、三つのメッセージを発信しています。一つは、「米国の持続的な進化成長を支援する投資、すなわち未来のための投資は、連邦政府の債務増の脅威とはならない」という主張です。二つ目は、債務の水準ではなく財務支出がもたらす将来のリターンの比率に着目すべきということです。そして三つ目が、政府の大規模財政出動の最大機会は「ゼロ」金利にあるということです。

このイエレン発言と同様の決断は既に日本社会では半世紀以上前に実行されています。1950-60年代の電力エネルギー開発と工業地帯・港湾インフラ開発への大規模集中投資がそれです。当時の政府財政緊縮要求の高まりの中で敢えて実行されたこの大規模な未来投資が、以後20年以上にわたる画期的な日本の高度経済成長を起動し、80年代にはJapan as No.1とも呼称された日本の経済競争力を実現しています。

要すれば、政府日銀による金融財政の二つの政策のうち、経済の進化成長に影響を与えるのは金融政策ではなく、財政政策であるということです。金利政策はその財政政策を最大実現するための環境整備に専念すべきということです。そしてその最高環境整備が、現代社会でいえば「ゼロ金利」政策です。

なお、このゼロ金利政策と一体化して実行する財政政策の主テーマは「未来社会は現代社会の最重要顧客」とも総括できます。すなわち、未来社会のための投資が現代社会経済を成長させ未来社会に繋げる。そしてその未来投資は単純に単年度支出収入勘定などで抑制せずに中長期投資効果を計測し続ける。この財政政策の主要点については「持続進化経営力構築法」(大中忠夫2023)の第V部 政府の新たな役割と5つの意識転換 第4章 財政政策の意識転換 に詳述提案しています。

(2)経済の最大基盤である会社の自立自助努力による進化と成長

二つ目の条件を教えてくれる事例は、米国社会とFRBには無くて、日本社会と日銀には引き継がれている記憶に存在しています。その記憶が語るのは「日本の高度成長起動には政府の財政支援が有効に機能したが、その財政政策成功の大前提として「自立自助の意識で社会に貢献する経営意欲を備えた日本企業群の存在」があったという事例です。

戦後日本の廃墟から新たに経済社会を構築せざるを得ない環境がそのような企業群を産み出しています。もちろん現実には敗戦直後に起業する目的や意図は先ずは自身と関係者の生活を確立することから始まっていたでしょう。しかし同時に、日本社会には、その独特の相互扶助と協力の絆を尊重する教育や文化の土壌も相まって、「廃墟のゼロ状態で何らかの起業をすることは同時に何らかの社会復興や興隆を実現することでもある」といった意識が少なからず共有されていました。そのような情景は1960-70年代の高度経済成長期を生きた日本企業関係者であれば一度や二度は必ず目撃しています。

経済基盤である会社群における「社会に尽くす自立自助」の経営意識の有無が、同じような政府による大々的な財政政策で経済復興を追求した当時の共産圏諸国との実質的、持続的な成長力の違いを生み出したといってもよいでしょう。

この「社会のために会社を成長進化させる」、「会社は社会のための存在である」、という意識が、21世紀に欧米先進社会でCSV(Creating Shared Value=共有価値創造)、 ESG (Environment Social Governance=環境と社会に配慮する経営)、脱株主重視経営(Scrapping Shareholder Primacy)など提唱される半世紀以上前に日本社会に既に出現していました。そのことは同じく第二次大戦で廃墟となったドイツやその他の西欧諸国にも同様であったでしょう。それがこれらの国々が、終戦直後には地球上唯一の生産拠点としての優位性で歴史的繁栄を謳歌した米国社会経済に僅か20年程度で追いついた原動力でもあったでしょう。

5. 「社会的存在」としての会社定義の衰退と復活

(1) 「社会的存在」会社(Social Entity)の衰退

しかしながら、社会的存在(Social Entity)としての会社経営の意識は、歴史的な高度経済成長を実現しJapan as No.1とも持ち上げられた80年代初頭からの日本社会の興奮と熱狂、さらには90年代後半から流入した、「会社は「株主財産 (Shareholders’ Property)」である」とする新たな会社認識の流入、の二段階の社会変化の中で壊滅的といってよいほどに衰退しました。

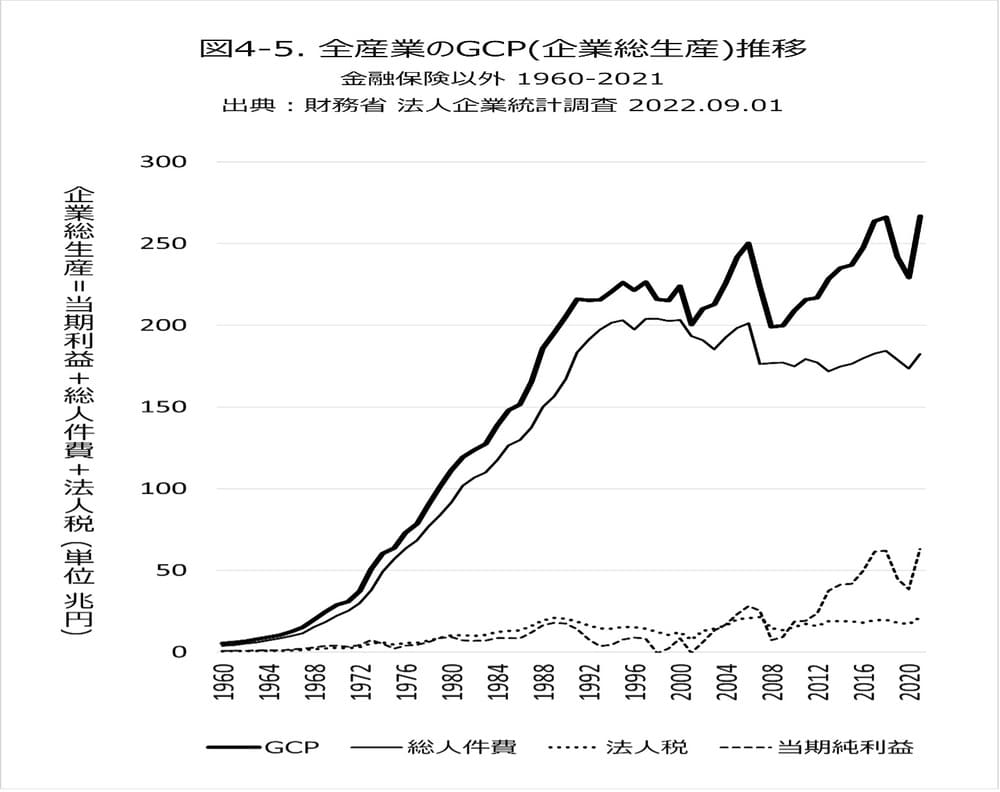

それはその社会的存在としての日本株式会社群の企業総生産(=「当期利益+総人件費+法人税」=企業の創出価値の正味合計額)の成長速度が図4-5に示すように、1990年を境に突然横ばい停滞し始めたにも現われています。

(2) パンドラの箱から最後に希望が:「社会的存在」会社の復活

しかしながら、図4-5には1990年以後の横ばい傾向が2013年以後上向きになり始めていることも示されています。2019年からのコロナ流行や22年からのロシアウクライナ侵攻による世界経済停滞にもかかわらず、総人件費と法人税の伸びは横ばいながらも、当期利益は大きく上昇を始めています。これは日本企業が再び活力を取り戻しつつあることを示しています。そしてその背景には、株主財産経営から再び社会的存在としての会社経営を復興しつつある日本企業群の新たな潮流も観測できます。そして、それは20世紀の日本型経営の復活などではなく、21世紀の新たな日本型経営の出現でもあります。

この新たな日本型経営の出現の現状と原因を、次の第5回 21世紀の日本型経営新生の条件 その1 ー最重要な経営指標を入れ替えれば企業は新生するー

で考察します。

◎今後のテーマ

第5回 21世紀の日本型経営新生の条件 その1

ー 最重要な経営指標を入れ替えれば企業は新生する ー

第6回 21世紀の日本型経営新生の条件 その2

ー 社員の創造力という「青い鳥」 “楽しもうとすれば楽しい”ー

第7回 21世紀の日本型経営新生の条件 その3

ー 社員創造力を減退させている最大障害を転換するー

第8回 日本企業の賃金停滞を打開する二つのベクトル

ー 全方位価値創造経営と日銀ゼロ金利政策 ー