【集合写真 左からMUFG 浜﨑・畔上・SIJ 栗田・前川】

【集合写真 左からMUFG 浜﨑・畔上・SIJ 栗田・前川】

2050年カーボンニュートラルの実現に向けた流れが加速する中、温室効果ガス(GHG)の排出削減量・吸収量を取引する仕組み「カーボンクレジット」への関心が高まっている。

サステナブルファイナンスを展開する株式会社SDGインパクトジャパン(以下、SIJ)は、カーボンクレジットの中でも二国間クレジット(Joint Crediting Mechanism:以下、JCM)に焦点を当て、JCM領域での新事業開発やファンド組成を目指している。

同社は2023年8月末、株式会社三菱UFJ銀行(以下、MUFG)と資本・業務提携を結び、SIJの知見とMUFGの金融ネットワークを活かしてJCMの創出とカーボンニュートラルの実現に向け協働を開始した。

「JCM創出は、再エネ・省エネ技術を持つ日本企業にとっても新たなビジネスチャンス」と強調するSIJの前川昭平COOと栗田永幸マネージングパートナー、MUFGサステナブルビジネス部の畔上俊部長と浜﨑玲生次長に、資本・業務提携に至った経緯から、JCMにフォーカスした背景、今後のロードマップまでを伺った。

インキュベーションとサステナビリティファンドで「新しいお金の流れを作る」

まずは、SDGインパクトジャパン(以下、SIJ)の事業内容について教えてください。

【前川さん】

【前川さん】

前川

当社は、サステナブルファイナンスに焦点を当て、新しいお金の流れを作っていくことをテーマに活動しています。

事業内容としては、新事業開発と投資の仕組みづくりを主軸に、「インキュベーション」「サステナビリティファンド」「アドバイザリー」の3つのカテゴリーで事業展開しています。

「インキュベーション」は、スタートアップ企業と組んだり自社で事業を立ち上げたりすることで、サステナビリティの加速化につながる技術や事業モデルを持つ企業を育てる枠組みです。

「サステナビリティファンド」のカテゴリーでは、世界の優秀なファンドマネージャーと連携して、サステナビリティやソーシャルインパクトにつながるファンドを推進し、ポジティブインパクトと経済的なリターンの創出を目指しています。

また、インキュベーションやサステナビリティファンドの事業を通じて蓄積してきた知見やネットワークを活かして「アドバイザリー」も展開しています。

具体的なインキュベーションのユースケースがあれば教えてください。

前川

現在取り組んでいる例としては、シンガポールのスタートアップRIMM Sustainability Pte Ltd.(以下、RIMM社)とのJVで展開しているSaaSプロダクト「RIMM(リム)」が挙げられます。

「RIMM(リム)」は、RIMM社が開発したプロダクトで、主に中小企業がサステナビリティに関する取り組みの達成度を可視化し、その評価や取り組みの改善を低コストで効率的・効果的に実施できるプラットフォームです。

中小企業が金融機関や取引先に自社の取り組み状況を開示できるようになることで、サステナブルな会社にお金が流れる仕組みづくりにつながります。

サステナビリティファンドの具体例も伺えますでしょうか。

前川

サステナビリティファンドは、大きく上場企業への投資とベンチャーキャピタルに分けられます。

前者は日本の上場企業を対象としていて、ESGの観点から改善余地の大きい会社を特定し、そこに投資をします。

その上で、ESG課題を分析し、投資家の立場からエンゲージメントという形で提案や対話を行い、企業価値を高めていただくことを目指しています。

ベンチャーキャピタルとしては、現在2つのファンドが進行中です。1つはアグリ・フードテックのファンドで、米国シリコンバレーのVCであるAgFunder(アグファンダー)との共同ファンドです。

もう1つは、ニュージーランドで最も活発なベンチャーキャピタルIcehouse Ventures(アイスハウスベンチャーズ)との共同ファンドで、主にニュージーランド発のサステナビリティやサーキュラーエコノミーの促進につながるようなディープテックのスタートアップに投資するファンドです。

また、サーキュラ―エコノミーの領域でグロースキャピタルを提供するファンドや、女性・LGBTQの起業家支援に投資したり、女性・LGBTQのウェルビーイングの向上につながる取り組みをしている会社に投資したりするジェンダーインパクトファンドの立ち上げも議論しているところです。

野心的な目標達成に向け、SIJの知見とMUFGのネットワークを総動員

今回、三菱UFJ銀行(以下、MUFG)と資本・業務提携を結ばれた経緯についてもお聞かせください。

前川

MUFGさんとの資本・業務提携は、カーボンクレジットの領域で新たな事業を作っていくことを主な目的としています。

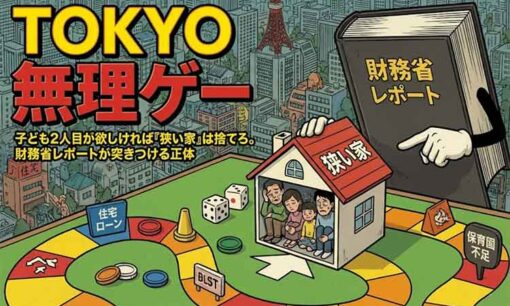

2015年のパリ協定採択を受けて、日本政府は2050年までにGHG排出量を全体としてゼロにする「カーボンニュートラル」を宣言しました。

そのゴールに向けて、2030年には2013年度比-46%というターゲットを設定しています。

まずは各企業が自助努力で排出量を削減することが望ましいものの、どこかのタイミングでカーボンクレジットの活用を検討する必要性が出てくると考えております。

そこで、パリ協定で合意されている目標に活用できる二国間クレジット(Joint Crediting Mechanism:JCM)にフォーカスして、新事業の開発を進めることにしました。

JCMを組成する際には、日本企業の持つ省エネ・再エネ技術を最大限活用したいところです。国全体で野心的な目標を達成するためには、大企業とのネットワークとプレゼンスも求められます。

そこで、元々カーボンニュートラルの実現に向けた取り組みを積極的に支援しているMUFGさんと2023年3月頃に対話の機会を持たせていただき、8月末に正式に業務提携に至ったという経緯です。

栗田

最初に面談させていただいたとき、MUFGさんから「日本は気候変動対策に対して『夏休みの宿題をやらされている』ような感覚で向き合っている」という問題提起をいただいたことが、今でも強く印象に残っています。

確かに、サステナビリティ関連の財務情報開示フレームワーク「TCFD(気候関連財務情報開示タスクフォース)」や「TNFD(自然関連財務情報開示タスクフォース)」を、「重たすぎる宿題」と捉えているようなプライム企業も少なくありません。

【栗田さん】

【栗田さん】

栗田

一部においてはどうしても「仕方なくやっている」という印象があります。

英国だけでも90年比 のCO2排出量-46%、EU全体でも-25%に成功している一方、日本は既に他国に比べて省エネが進んでいたとは言え、90年比で5%しか減らせていません。

その間、風力発電のコア技術や太陽光パネルの技術は、欧州や中国に流出してしまいました。

「やらされてる感」で対応が遅れているうちに、欧州や中国に主導権を握られてしまったのです。今後は失敗を繰り返すのではなく、変えていくべきです。

MUFG側ではどのような課題感を抱いておられたのですか?

【畔上さん】

【畔上さん】

畔上

SIJさんと面談させていただいたころ、当社でもカーボンクレジット領域で新たな事業機会を本格的に探索しようとしていました。

銀行としてファイナンスポートフォリオのネットゼロを2050年までに達成するためには、投融資先のお客様を様々な手段で支援していく必要があります。カーボンクレジットは、そのための有効な手段です。

ただ、カーボンクレジットの制度は複雑で、状況も流動的。

チームを構えてリソースを割くにはやや時期尚早でした。そこで、豊富な知見をお持ちのSIJさんの力をお借りすることで、広く網を張って知見を蓄積できればと考えました。

これまでは五里霧中で歩いてきたような感覚でしたが、今回の資本・業務提携で「JCMに光を当てて事業機会を探索していく」という方向性が定まりました。

【浜﨑さん】

【浜﨑さん】

浜崎

カーボンクレジットの市場はまだ発展途上の状況ですが、需要サイド・供給サイドのそれぞれでニーズが見えてきています。金融機関としてしっかりと対応しながら、政策提言も行っていければと考えています。

いずれ大企業でプロジェクトが増加する局面が訪れるでしょうから、時宜を見て大企業にアプローチするとともに、金融機関としてファイナンスできる体制を徐々に整備していきます。

現実性・定量性・検証可能性が担保された良質なクレジット、JCMに残された課題とは?

民間セクターが主導するボランタリークレジットもある中で、JCMにフォーカスされた理由は何だったのでしょうか。

栗田

JCMの特筆すべきポイントは、パリ協定第6条2項に仕組みが位置付けられているという点です。国内法上も、地球温暖化対策推進法(以下、温対法)に紐づけされた法的裏付けがあります。

一方、Verified Carbon Standard (VCS)のようなボランタリークレジットには、様々な技術で品質は改善していますが、こうした法的な裏付けがないのが現状です。

また、カーボンクレジットに不可欠な要素と言われる3要件を満たしていることも、JCMの特徴です。

すなわち、削減量を現実的なものとしてカウントできる「現実性」と「定量性」、そして第三者がそれらの事実を検証できる「検証可能性」が担保されているのです。

VCS、特に森林保全による排出量削減プロジェクトなどは、これらの要件担保にまだ課題があります。

それでは、JCMの浸透を阻む課題はどのようなところにあるのでしょうか。

栗田

1つは、日本企業の多くがCDPやTCFDなどの評価機関やフレームワークを利用しているにもかかわらず、それらとカーボンクレジットがシンクロしていないことが挙げられます。

日本では、政府の脱炭素に関する方針が見えにくく、企業は民間主導の認証制度を利用せざるを得ませんでした。

「JCMクレジットを使いたいけれど、なかなか方針を変えられない」という声も多く耳にします。

しかし、民間の認証制度は本来、例えば欧州の場合、「欧州委員会がまず骨太な方針を作り、それを達成した民間企業がさらに高みを目指すために利用する」というような制度で、厳しい基準が課せられています。

日本企業にとってハードルが高く感じられるのも無理はありません。このように、政府の方針が見えない中で入り口として企業が民間の認証制度を使うようになったという背景があります。

今になって法的裏付けのあるカーボンクレジットが登場しても、民間の認証制度とシンクロしていないので、国内の混乱を招いたのだと思います。

最近ようやく軌道修正が図られるようになり、JCMに取り組み始めた国内企業も出てきています。

2つ目の課題は、民間企業にとっての使いづらさが挙げられます。

具体的には、クレジットの発行が一方通行なのです。例えば日本とインドネシアとでJCMを行う際、二国間で合同委員会が作られ、その委員会からインドネシアと日本にクレジットが発行されます。

現状では合同委員会が双方の国に割り当てたクレジットを、その後に移転するということが出来ません。このためクレジットの流動性が低くなります。

JCMを市場でスケールアップさせるには、この一方通行の制度を変える必要があります。せっかく日本政府が10年以上の歳月をかけて構築してきた制度なのですから、使える制度にしなければ大きな損失です。

制度変革を促す上でも、MUFGさんとの連携でプレゼンスを発揮できればと考えています。

浜崎

当社も、足元ではボランタリークレジットの取引量が断然多いと認識しています。

ただ、GXリーグでのJCMの活用や、民間主導JCMを作る動きがあることを踏まえると、ボランタリークレジットだけでは不十分で、むしろJクレジットやJCMの活用を考えるべきだと思います。

また、自らクレジットを創出したり提供したりしてみなければ、課題は見えてきません。

きちんと機能する民間主導JCMを設計するためにも、実際にJCMを活用しながら金融機関として政策提言できればと考えています。

2026年に排出権取引が本格始動!JCMの創出と活用で気候変動対策を一気に加速

前川

まずは2023年末から年明けにかけて、SIJの取り組み内容や支援が必要な部分を中心にお話しさせていただく予定です。

両社の状況と課題を共有し終えたところで、来年から本格的に対外的アプローチや実際の事業連携を進めるイメージを持っています。

浜崎

JCMを活用するには、SIJさんと当社だけでなく、大企業や現地のパートナーとなり得る企業に参画いただくことも重要です。そのためには、日系の大企業に座組に入っていただく必要があります。

当社はこれまでも、大企業との間でカーボンクレジットに関するヒヤリングや対話を重ねてきています。

投融資先のお客様とのネットワークもありますので、そういった部分をフルにご活用いただければと思います。

「具体的なプロジェクトに大企業が実際に興味を持ちうるか」「仮説にフィットしそうな企業はどこか」など、仮説構築から提案活動に近いところまで、年度内を目途に一緒に進められるといいですね。

栗田

最終的には、クレジットの創出と活用が目的です。まずは2026年から始まる本格的な排出権取引、さらには2030年の2013年度比-46%という目標に向けて、クレジット創出と上積みを目指します。

具体的には、2~3年以内にトライアルベースで最低年間10万t、2030年頃までには数100万tレベルまでスケールアップする必要があります。

日本全体、ひいては世界全体で気候変動対策を加速させるためには、JCMの仕組みを国の制度や政策に組み込んでいかなければなりません。

そのためには、間違いなく大企業の影響力やMUFGがお持ちの金融ネットワークが必要になりますので、大きな力を貸していただけると頼もしく思っております。

「やらされ感」から脱却し、クレジット創出をビジネスチャンスに!

それでは最後に、皆さんから企業のサステナビリティ担当の方々に向けてメッセージをお願いします。

前川

今後、JCMを中心にクレジット活用を検討しなければならない局面がきっと訪れると考えております。

排出量削減努力を継続していただきながら、カーボンクレジットについてもどのような取り組みを進めるべきか、少しずつ頭を回し始めていただくと良いのではないかと思っております。

「排出量を減らすためにクレジットを使う」という発想がある一方で、クレジット創出は「新たなビジネスチャンス」とも捉えられます。

日本企業が積み上げてきた省エネ・再エネの技術を活かして、ぜひとも事業成長につなげていただきたいと思います。

浜崎

同感です。途上国支援や自社技術をいかに活用できるかという発想が、気候変動の文脈で重要なポイントになります。

中でもJCMは有効な制度で、自社に省エネや再エネの技術があればそれをクレジット化するチャンスがあるかもしれません。ぜひ私たちと議論しながら、着実に進められるものは進めていけると嬉しいです。

畔上

先ほど栗田さんが仰っていた「欧州は90年対比45%減らしているのに対して日本はわずか5%しか減らせていない」というお話は、衝撃的でした。

日本の脱炭素の進捗が遅れているという話はよく知られているところで、カーボンクレジットの扱いも同様に出遅れています。

今回の資本・業務提携を起点に、お客様にその認識を伝播していくとともに、ソリューションを提供できるよう動いていきたいと思います。

栗田

JCMには改善が必要な課題もありますが、ビジネスチャンスと捉えて積極的に活用いただきたい制度です。

「2030年までに1億tをJCMクレジットで獲得する」という目標は、政府だけで達成できるものではありません。

日本企業の皆さまにも、「オールジャパンで制度を使い、変えていく」という気持ちで関わっていただけると幸いです。

両社の協働を通してJCMクレジットの市場が盛り上がり、気候変動対策の推進力となると期待しています。本日は、ありがとうございました。

【プロフィール】

前川昭平(まえかわ・しょうへい)

株式会社SDGインパクトジャパン COO

前職はボストンコンサルティンググループにて、産業財・エネルギー領域の経営・戦略コンサルティングに従事。それ以前は三井物産にて食料・化学品領域の海外事業投資やグローバルトレーディング業務を担当。英国のESG投資の評価・調査機関であるEIRIS(現Moody’s ESG Solutions)にて戦略検討や顧客開拓にも従事。

栗田永幸(くりた・ながゆき)

株式会社SDGインパクトジャパン マネージングパートナー 気候変動対策エキスパート

気候変動対策、排出権取引に関するプロジェクト開発、調査研究、海外企業との交渉、アドバイザリー業務に関して豊富な経験を有する。みずほコーポレート銀行環境担当調査役、みずほ情報総研チーフコンサルタント、あすかグリーンインベストメント株式会社代表取締役、環境・エネルギーコンサルティング企業にて環境事業本部国際ユニットマネージャーなどを歴任。

畔上俊(あぜがみ・すぐる)

株式会社三菱UFJ銀行サステナブルビジネス部部長(投資・事業推進室担当)

実物資産・プライベートエクイティ投資の経験を豊富に有する。2022年7月より現職。サステナビリティをテーマとした投資と事業開発活動をリードしている。それ以前はゆうちょ銀行プライベートエクイティ投資部にて国内外のベンチャーファンドへの投資を推進。新卒後は三菱商事に入社し、産業金融事業の構築に貢献してきた。

浜﨑玲生(はまさき・れお)

株式会社三菱UFJ銀行サステナブルビジネス部投資事業推進室次長

現三菱UFJ銀行に2006年入社。エネルギーセクターや流通・小売セクター等の幅広い産業・セクターの分析・企業調査の実績を有する他、大企業の事業戦略策定支援も実施。2023年4月より現職。GX領域における投資・事業開発活動に従事。